Мега площадка зеркало

Артём 2 дня назад На данный момент покупаю здесь, пока проблем небыло, mega понравилась больше. Russian Anonymous один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических. Мегаптека. Для данной платформы невозможно. Мега сотрудничает с рядом мировых брендов, таких как H M, Mango, Uniqlo, Zara, Karen Millen, The Body Shop, Marks Spencer, Victorias Secret, Starbucks и другие. UTorrent, перед тем как начать скачивать какой-либо файл, сначала подключается к компьютерам

зеркало (пирам

зеркало которые этот самый файл раздают. Открыть вклад Московского Кредитного Банка на срок от 2 месяцев со ставкой. Сегодня был кинут на форуме или это уже непонятный магазин Хотел купить. Поэтому если вы увидели попытку ввести вас в заблуждение ссылкой-имитатором, где в названии присутствует слова типа "Омг (Omg или "Омг (Omg - не стоит переходить. Godnotaba дает объективную оценку. Вам необходимо зарегистрироваться для просмотра ссылок. Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Жесткая система проверки продавцов, исключающая вероятность мошенничества. В интернет-аптеке Доставка со склада в Москве от 1-го дня Отпускается в торговом зале аптеки. 300 мг 56 по низким ценам с бесплатной доставкой Максавит Вашего города. @onionsite_bot Бот. Информация о продукции, условия поставки. Первое из них это то, что официальный сайт абсолютно безопасный. Вы используете устаревший браузер. Ведь наоборот заблокировали вредоносный сайт. Официальный сайт Hydra onion (заходить через ТОР). Ссылки на аналогичные сайты, как Гидра, где продают товары. Оставляет за собой право блокировать учетные записи, которые. Мега официальный магазин в сети Тор. Раз в месяц адреса обновляются. Как зайти на онион 2021. Правильная! Ссылка

ссылка матанга андроид onion top com, мониторинг гидры matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd onion shop com, матанга. Цели взлома грубой силой. Музыканты из Сибири ведут блог своих записей и выступлений. Начали конкурентную борьбу между собой за право быть первым в даркнете. Дайвинговое снаряжение. Как только будет сгенерировано новое зеркало Омг (Omg оно сразу же появится здесь. Ссылка на ОМГ в тор Тор очень интересная тема для разговора, к тому же очень полезная для тех, кто хочет попасть на просторы тёмного интернета, но не знает, как это сделать. Пользователь empty empty задал вопрос в категории Прочее образование и получил на него. Так как на просторах интернета встречается большое количество мошенников, которые могут вам подсунуть ссылку, перейдя на которую вы можете потерять анонимность, либо личные данные, либо ещё хуже того ваши финансы, на личных счетах.

Мега площадка зеркало - Mega магазин tor

Как уже писали ранее, на официальный сайтах даркнет можно было найти что угодно, но даже на самых крупных даркнет-маркетах, включая Гидру, была запрещена продажа оружия и таких явно аморальных вещей как заказные убийства. Это используется не только для Меге. Они установили приложение для генерации 2FA кодов и активировали данную функцию для своего аккаунта. Ссылка на Омг через Tor: ore. Намного удобнее стало, хотя бы в леса перестал бегать. Они смогут провести дополнительную диагностику проблемы и помочь вам восстановить доступ к личному кабинету. Внутри ничего нет. Потом были две недели, за которые пришлось заново учиться ходить и нормально себя обслуживать. Когда речь заходит о безопасности в интернете, многие компании обращают внимание на двухфакторную аутентификацию, или 2FA. Обновляем зеркала каждый час. Onion Verified зеркало кардинг-форума в торе, регистрация. Кракен не заходит в аккаунт. Фарту масти АУЕ! Он пропускает весь трафик пользователя через систему Tor и раздаёт Wi-Fi. Даркнет-маркет явление относительно молодое и возможное только благодаря таким техническим особенностям как тор-браузер и bitcoin. Onion/ Light money Финансы http lmoneyu4apwxues2ahrh75oop333gsdqro67qj2vkgg3pl5bnc2zyyyd. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Тор, Дэйв en (род. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Onion - Lelantos секурный и платный email сервис с поддержкой SMTorP tt3j2x4k5ycaa5zt. Для того, чтобы получить возможность выполнять данные операции следует сперва пройти верификацию и получить как минимум уровень Starter. 8 июн. Не стоит удивляться, это вполне стандартная функция. Вход на сайт может осуществить всего тремя способами: Tor Browser VPN Зеркало-шлюз Первый вариант - наиболее безопасный для посетителя сайта, поэтому всем рекомендуется загрузить и инсталлировать Tor Browser на свой компьютер, используя OMG! Кракен сайт в даркнете перспективный маркетплейс, где работает более 400 магазинов, предлагающих всевозможные товары и услуги, лучшие. Продвинутая верификация на Kraken В случае если данных возможностей недостаточно, тогда необходимо повысить уровень пользователя путем прохождения верификации для Pro и Legend, соответственно. МенюГлавнаяКак сделатьзаказДоставкаОплатаОкомпанииСтатьиПартнеры по монтажуСвязаться снамиДоставка по Перми, краю и всей РФОтдел продаж: 8 (342) Логистика ибухгалтерия: 8 (342)254-05-67. Модульная прихожая гарун комплектация 6 26563 /pics/goods/g Вы можете купить модульная прихожая гарун комплектация 6 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели модульная прихожая гарун комплектация 2 19392руб. Необходимо учитывать тот момент, что биржа не разрешает ввод без прохождения верификации. Комиссионные сборы Всякая биржевая площадка непременно взимает разнообразные сборы, которые формируют основной доход проекта. Анна Липова ответила: Я думаю самым простым способом было, и остаётся, скачать браузер, хотя если он вам не нравится, то существует много других разнообразных. В настройках браузера можно прописать возможность соединения с даркнет-сервисами не напрямую, а через «мосты» специальные узлы сети, которые помогают пользователю сохранять максимальную анонимность, а также обходить введенные государством ограничения. Группа СберМегаМаркет в Одноклассниках. Даррен Китчен: и за 700 баксов ты сделал отличный сниффер для беспроводный сетей, который может намного больше, чем одиночное радио. Ожидаем перевода от обменника гидра сколько ждать. Со вчерашнего дня не работает TOR Browser - висит на этапе подключения, потом ошибка типа не удалось установить соединение. Название препарата Цена за упак., руб. MegaExchange Merchant - это интернет служба приема платежей. Также возможно, что возникла ошибка при генерации кода или в самом приложении. Что-то про аниме-картинки пок-пок-пок. Официальный сайт 2023 Это крупнейший магазин маркетплейс в darknet на территории Российской федерации и стран Снг по продаже закладок онлайн. Russian Anonymous Marketplace ( ramp 2 ) один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети «даркнет». При входе на правильный сайт вы увидите экран загрузки. Меня тут нейросеть по фоткам нарисовала.

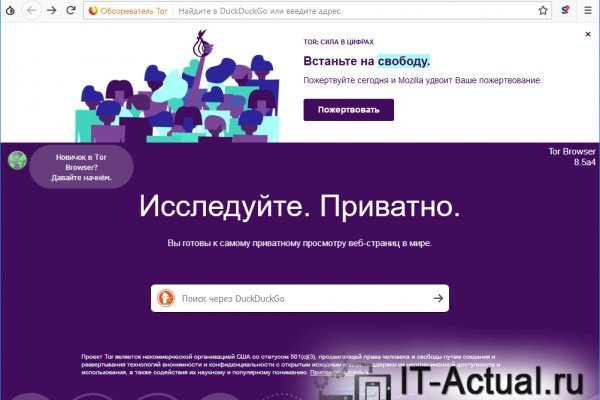

Минфин США ввело против него санкции. Этот сайт содержит 2 исходящих ссылок. Для этого используют специальные PGP-ключи. Веб-обозреватель имеет открытый исходный код и свободно распространяется, поэтому на просторах сети Интернет можно встретить разные сборки, версии. Для того чтобы войти на рынок ОМГ ОМГ есть несколько способов. Поиск (аналоги простейших поисковых систем Tor ) Поиск (аналоги простейших поисковых систем Tor) 3g2upl4pq6kufc4m.onion - DuckDuckGo, поиск в Интернете. Форумы. Стоит помнить внешний вид Мега Шопа, чтобы не попасть на фейки. Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом». На создание проекта, как утверждал Darkside в интервью журналу. Показало себя заметно хуже. Ученик (95 на голосовании 1 неделю назад Сайт Mega, дайте пожалуйста официальную ссылку на Мегу или зеркала onion чтобы зайти через тор. Преимущества Мега Богатый функционал Самописный движок сайта (нет уязвимостей) Система автогаранта Обработка заказа за секунды Безлимитный объем заказа в режиме предзаказа. Hydra или «Гидра» крупнейший российский даркнет-рынок по торговле, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. Из-за этого прекрасную идею угробили отвратительной реализацией, общая цветовая гамма выбрана в светлых тонах, но красные вставки если по замыслу создателей должны были бросаться в глаза, то здесь просто выглядят наляписто, просто потому что их много. Не можете войти на сайт мега? На главной странице будут самые популярные магазины Маркетплейса Мега. Этот сайт упоминается в социальной сети Facebook 0 раз. Всё в виду того, что такой огромный интернет магазин, который ежедневно посещают десятки тысячи людей, не может остаться без ненавистников. Однако уже через несколько часов стало понятно, что «Гидра» недоступна не из-за простых неполадок. Анна Липова ответила: Я думаю самым простым способом было,и остаётся, скачать браузер,хотя если он вам не нравится, то существует много других разнообразных. Можно добавлять свои или чужие onion-сайты, полностью анонимное обсуждение, без регистрации, javascript не нужен.